ビットコインなど仮想通貨の確定申告を現役税理士が丸ごと解説!

税理士としてはまだまだ若手です。

お笑い大好き、やんちゃでマイウェイをゆく息子と男勝りで世話好きな娘がいます。子煩悩な夫と4人家族です。 学生時代から大好きだった街、吉祥寺に事務所を構えています。

こんにちは!税理士のうばとしこです!

ビットコインが急騰したり大暴落したり、その都度一喜一憂しながら、今後の動向を静観している年末。。。

私は最近手を出し始めたので、まだまだ全く利益が出ていないのですが、ここからの動きも楽しみなところです。

ビットコインの驚異的な値上がりに加え、アルトコイン(ビットコイン以外の仮想通貨の総称)の取引も一般的になり、さらに国税庁がその取り扱いについて公表したことから、いよいよ確定申告について考え始めている時期なのではないでしょうか?

前回のブログでは、ビットコインの確定申告入門編と題して書きました。今回はより詳しい内容について触れることを約束していたので続編を書き始めましたが、それも含めてこの記事を読めば確定申告まで丸わかり!の記事にしたいと思っているので、ちと気合を入れて書きます。

私がビットフライヤーとコインチェックに申し込みをした時は、自宅に書留が届いたタイミングで家族にバレたわけなんですが、家族がすでに数種の仮想通貨で利益をあげていて、先を越された感で悔しい思いをした年でもありました。笑

先日のニュースでは、GMOさんが給与の一部をビットコインでも支払えるようにするといった話も聞こえてきて、税務上の問題点については個人的に考えるところはありますが、それにしても仮想通貨、今後はますます浸透していくのではないかと思います。

そもそも、仮想通貨って何!?

仮想通貨とは、特定の国家による価値の保証を持たない通貨のことで、インターネット上のお金のことです。

インターネット上のお金って電子マネーのこと?と思うかもしれませんが、電子マネーとは大きく異なる部分があります。

それは、日本で電子マネーといえば、円をチャージしてお買い物をするのが一般的。一方、友人にお金を払うのに電子マネーで払うことはできませんよね。

ところが仮想通貨は、お買い物ができるだけではなく、世界中の誰とでもやりとりをすることができる通貨なのです。

だから、国境もなくて、世界中で同じ価値で取引をすることができる優れものなわけです。

慎重派の方は、ブロックチェーンという技術と独特な管理方法によって信頼性が保たれているということなども理解されているかもしれませんが、私の印象だと、その辺はよくわからないけどとりあえずちょっとだけ買ってる、という方が多いような気がします。

仮想通貨=ビットコイン??

仮想通貨の元祖であるビットコインがとても有名ですが、仮想通貨=ビットコインではありません。

ビットコインとは数多くの種類がある仮想通貨の一つの種類です。ただ、ビットコインが元祖なのは確かです。

ビットコインの他には、イーサリアム、イーサクラシック、ライトコイン、ビットコインキャッシュ、モナコイン、リップルなどがあります。

一般に、ビットコイン以外の通貨のことを総称して、アルトコインといいます。ビットコインから始めて、アルトコインに交換することも一般的に行われていますし、始めからアルトコインを購入することも可能です。

仮想通貨ってどうやって売買するの?

なになにそんなに浸透しているの?と気持ちがザワついてきましたか?笑。。。仮想通貨って、一体どこで売買するのでしょう?

まずは「取引所」と言われるところに登録し、そこに入金したお金で仮想通貨を購入するところから始まります。

代表的な「取引所」には、ビットフライヤーやコインチェックなどがあります。

取引所に登録をし、本人確認書類を提出、本人だと確認された時点で仮想通貨を購入することができるようになります。余談ですが、本人確認書類を提出している以上、利益をほったらかしにする脱税行為についてはすぐにバレてしまいますから確定申告をナメてはいけません。笑

ビットコインで買い物ができるのってどんなお店?

代表的なのはビックカメラ。全店で使用できるのでこれは便利です!

12月13日には、ビックカメラドットコム(インターネットショッピングサイト)でも利用可能になる旨の発表がありました。

その他にもビットコインを使って支払いができるお店はネットでも検索することができます。

例えば、このサイト(coinmap)は、ビットコインを使えるお店を表示してくれているので、外出先などでも近くに対象になるお店があるかどうか探すことができますよ!

仮想通貨を買っただけでも確定申告が必要?

話題になっているからとりあえず買ってみただけ。という方は非常に多いと思います。特に今はどんどん値上がりしていますし、売り時の判断が難しいというのもあると思います。

では、買っただけで放置している場合も確定申告が必要なのかというと、それは実は必要ありません。

確定申告の必要が出てくるのは、何らかの形でその仮想通貨を使って取引をした時点、と考えます。

仮想通貨が分裂した場合には確定申告が必要?

実は今年の8月に、ビットコインの分裂騒動がありました。それにより、新たにビットコインキャッシュが誕生したというニュースは覚えてらっしゃいますか?

それ以外にも、仮想通貨の世界では分裂という話は決して珍しくありません。それは技術の改善や仕様変更といった仮想通貨特有の発展途上では、これからも当然に発生してくる話なのです。

では、買ったまま放置していたビットコインが、分裂騒動によって当初の倍の仮想通貨の数量になった場合はどうなるか?

実はこれについても、分裂により新たに生まれた通貨には取引相場がなく、価値を有さないため、放置している状態では利益が出ても含み益のままであるため、確定申告は不要です。

最終的に仮想通貨の取引による損益がマイナスでも確定申告が必要?

仮想通貨の取引を本業として、その本業により生計を立てているような場合(事業として行なっている)でない限り、ほとんどの場合は仮想通貨での所得は「雑所得」に分類されます。

「雑所得」の場合、マイナスが出ても所得はゼロなので、申告の必要がありません。

ということは残念ながら給与所得や事業所得等を減らす計算(損益通算)をすることはできない、ということになります。

会社員で副業なし、年末調整済なら仮想通貨の利益が20万円まで確定申告不要

雑所得に分類されるため、20万円ルールが適用になります。

20万円ルールとは、会社員で年末調整済の方で、他の所得合計額が20万円以下の場合には確定申告する必要がないというルールです。

ただし、このルールは所得税にだけ適用されます。ということは、住民税の申告は必要になるんです!住民税の申告は、所得税の確定申告をした場合には不要なので忘れてしまいがちです。ところが20万円ルールに当てはまり、所得税の確定申告をしなかった場合でも、給与所得以外の所得が1円でもあった場合には、住民税の申告書を提出しなければなりません。早めにお住いの市区町村から申告書を取り寄せておきましょう!(ネットでダウンロードできない市町村が多いです。)申告期限は所得税の確定申告と同様、翌年の3月15日です。

ここからが確定申告が必要なケース。まずは対象となる人。

上記は確定申告不要の場合について挙げてきました。

では、ここからが確定申告が必要になる人です。

【年末調整済みの会社員の場合】

・仮想通貨の利益を含めた給与所得以外の所得の合計額が年間20万円を超えている場合

【確定申告をする人の場合】

・仮想通貨の利益がある場合(1円でもあれば必要)

確定申告で必要となる、二つの数字

では、確定申告するにあたり、仮想通貨についてはどんな数字が必要となるでしょう?

もちろん取引の全ての明細がなければ計算ができませんから、手元には全てをそろえ、計算の根拠が説明できる状態にして、翌年3月16日から5年間保管しておくことになります。

ただ、後ほど説明する、確定申告書に記入する金額はたったの二つ。

確定申告書に記載されている金額の名称は、収入金額と所得金額です。

では、ここから仮想通貨の取引から生じる収入金額と所得金額とはどのように算出するか?という説明をしてみます。

確定申告における仮想通貨の収入金額とは?

仮想通貨の取引の「収入金額」とは、仮想通貨を売却した場合の「売却価額」、仮想通貨で商品を購入した場合の「商品価額」、仮想通貨を他の仮想通貨と交換した場合の「交換した仮想通貨の時価」で、1年間に取引を行なったこれらの全ての合計額となります。また、マイニングなどにより取得した仮装通貨の取得時点での時価もこれに含まれます。

そして、これらの取引時に発生した「支払手数料」についてはこれを含めて考えることとなります。

確定申告における仮想通貨の所得金額とは?

仮想通貨の取引の「所得金額」とは、上記の収入金額から取得価額を差し引いた残りの利益の金額です。

これについては後述する【13. 仮想通貨の利益が生じるケース】の計算例でわかりやすく解説しています。

仮想通貨の利益が生じるケース

では、仮想通貨の利益を計算するのはどんな場合だと考えるのでしょう?

基本は、この計算になります。

では、パターン別にみていきましょう。

ビットコイン(BTC)を売却した場合

例)

3月9日 200万円(支払手数料を含む)で4BTCを購入した。

5月20日 0.2BTCを11万円(支払手数料を含む)で売却した。

110,000円-(2,000,000÷4BTC)×0.2BTC=10,000円

売却価額−1BTC当たりの取得価額×支払BTC=利益(所得)

仮想通貨で商品を購入した場合

例)

3月9日 200万円(支払手数料を含む)で4BTCを購入した。

9月28日 0.3BTC(支払手数料を含む)で155千円の商品を購入した。

155,000円-(2,000,000÷4BTC)×0.3BTC=5,000円

商品価額(消費税込)−1BTC当たりの取得価額×支払BTC=利益(所得)

仮想通貨と仮想通貨の交換をした場合

例)

3月9日 200万円(支払手数料を含む)で4BTCを購入した。

11月2日 1BTC(支払手数料を含む)で時価600,000円の仮想通貨を購入した。

600,000円-(2,000,000÷4BTC)×1BTC=100,000円

仮想通貨の時価−1BTC当たりの取得価額×支払BTC=利益(所得)

大きく分けると上記のようなパターンです。この数式は国税庁の個人課税課情報を参考にさせていただきました。

利益を計算する際、簡単に算出できないのが仮想通貨の取得価額

10.で取り上げた例のように、購入したのが一度だけなら、迷うことはありません。仮想通貨を購入した時の取得価額のことです。

ところが、数回にわたって仮想通貨を購入している場合には、取得価額とは一体いつの時点の単価で計算するのか?ということになります。そのため、仮想通貨の確定申告でもっとも面倒なのが、この取得価額の計算と言えます。

なぜこの取得価額が重要なのかというと、仮想通貨の利益の計算をする際には、繰り返しになりますが、下記の数式が基本だからです。

その、取得価額の算出にあたり、税務署が相当と考える計算方法は、「移動平均法」か「総平均法」です。

どちらかの計算方法を選んで申告をしたら、来年以降も同じ方法を継続適用するというのが大原則になってくるので、じっくり検討したい方はどちらの方法も計算してみて、有利な方を採用すべきでしょう。

ただ、あらかじめ言えることは、「移動平均法」は計算が面倒。

明らかに「総平均法」の方が楽です。

移動平均法と総平均法の計算の方法

03月09日 2,000,000円で4ビットコインを購入した。

05月20日 0.2ビットコインを110,000円で売却した。

09月28日 155,000円の商品購入に0.3ビットコインを支払った。

11月02日 他の仮想通貨購入(決済時点における他の仮想通貨の時価600,000円)の決済に1ビットコイン を支払った。

11月30日 1,600,000円で2ビットコインを購入した。

12月20日 450,000円で0.5ビットコインを売却した。

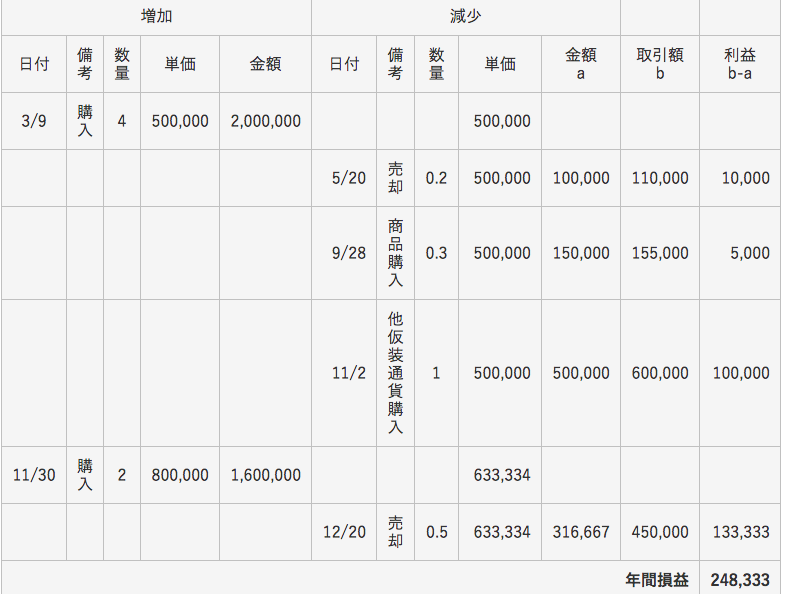

移動平均法を用いた1ビットコイン当たりの取得価額

移動平均法の単位当たりの取得価額は、取得の都度、その時の残数で単価を出します。

例えば、下記の表でみていきます。

| 増加 | 減少 | ||||||||||

| 日付 | 備考 | 数量 | 単価 | 金額 | 日付 | 備考 | 数量 | 単価 | 金額 a |

取引額 b |

利益 b-a |

| 3/9 | 購入 | 4 | 500,000 | 2,000,000 | 500,000 | ||||||

| 5/20 | 売却 | 0.2 | 500,000 | 100,000 | 110,000 | 10,000 | |||||

| 9/28 | 商品 購入 |

0.3 | 500,000 | 150,000 | 155,000 | 5,000 | |||||

| 11/2 | 他仮装 通貨 購入 |

1 | 500,000 | 500,000 | 600,000 | 100,000 | |||||

| 11/30 | 購入 | 2 | 800,000 | 1,600,000 | 633,334 | ||||||

| 12/20 | 売却 | 0.5 | 633,334 | 316,667 | 450,000 | 133,333 | |||||

| 年間損益 | 248,333 | ||||||||||

♦2017/03/09に4ビットコインを200万円で取得し、2,000,000÷4=@500,000円の単価となります。

♦2017/05/20に0.2BTCを売却している際には、引き続き@500,000円の単価で、500,000×0.2で100,000万円の取得価額となるため、売却金額110,000円-100,000円=10,000円の利益となります。

♦2017/09/28には0.3BTCで商品購入をしていますが、引き続き@500,000円の単価で計算、500,000×0.3で150,000円のBTC価額となるため、商品価額155,000円-150,000円=5,000円の利益となります。

♦2017/11/02には、1BTCで他の仮想通貨と交換していますが、ここでも引き続き@500,000円の単価で計算、500,000×1で500,000円のBTC価額となるため、他の仮想通貨の時価600,000円-500,000円=100,000円の利益となります。

♦2017/11/30に2ビットコインを160万円で取得すると、1,600,000÷4=@500,000円の単価ではなく、(この時点で保有しているBTCの簿価総額)÷この時点で保有しているBTCで移動平均計算をするため、

2,000,000円-100,000円-150,000円-500,000円=1,250,000円

1,250,000円+1,600,000円=2,850,000円

4BTC-0.2BTC-0.3BTC-1BTC+2BTC=4.5BTC

2,850,000円÷4.5BTC=633,333.333…円

取得価額の計算上発生する1円未満の端数は、切上げ可能であるため、この時点での単価は633,334円となります。

♦2017/12/20に0.5ビットコインを45万円で取得し、単価633,334円×0.5BTCの単価で利益が133,333円でている。

このように、移動平均法はその都度単価を計算することができる(面倒だが確定できる)という特徴があります。

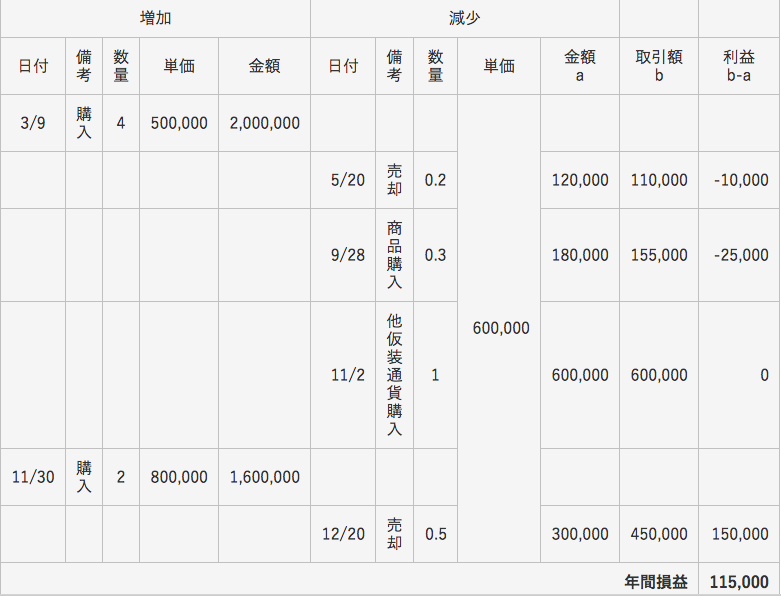

総平均法を用いた1ビットコイン当たりの取得価額

一方、総平均法は、1年間に取得した仮想通貨の総額を1年間に取得した数量で除するだけの簡単計算です。

| 増加 | 減少 | ||||||||||

| 日付 | 備考 | 数量 | 単価 | 金額 | 日付 | 備考 | 数量 | 単価 | 金額 a |

取引額 b |

利益 b-a |

| 3/9 | 購入 | 4 | 500,000 | 2,000,000 | 600,000 | ||||||

| 5/20 | 売却 | 0.2 | 120,000 | 110,000 | -10,000 | ||||||

| 9/28 | 商品 購入 |

0.3 | 180,000 | 155,000 | -25,000 | ||||||

| 11/2 | 他仮装 通貨 購入 |

1 | 600,000 | 600,000 | 0 | ||||||

| 11/30 | 購入 | 2 | 800,000 | 1,600,000 | |||||||

| 12/20 | 売却 | 0.5 | 300,000 | 450,000 | 150,000 | ||||||

| 年間損益 | 115,000 | ||||||||||

単価の計算は1年間に取得したBTCの取得価額の総額÷1年間に取得したBTCとなるため、

(2,000,000円+1,600,000円)÷(4BTC+2BTC)=600,000円

このように、総平均法は、全ての取引を終えて初めて単価を計算することになるという特徴があります。

取引記録がすべて

まず、何はともあれ、「取引の記録」が必要です。

実はこれはかなりハードルが高い場合もあります。

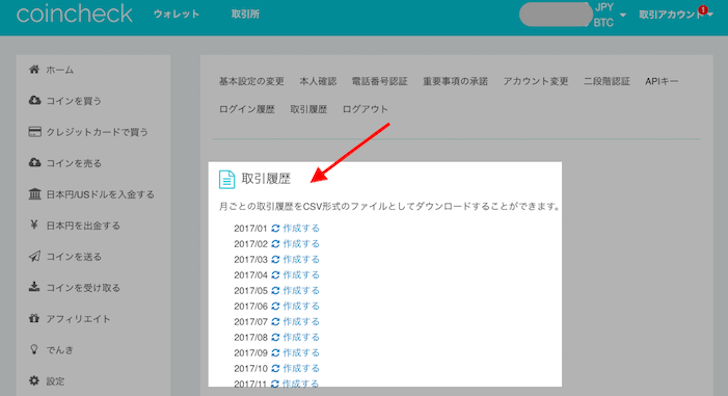

特にビットフライヤーやコインキャッシュなどの「取引所」は、スマートフォンのアプリからも操作が可能なため、詳細な記録をダウンロードしたりする習慣がない方が多いためです。

ところが、そうはいっても確定申告をするためには、利益がいくら出ているのかを確定させなければなりません。そのためにはPCからログインして、取引記録を保存しておくべきです。

例えば、ビットフライヤーの場合ですと、トップページの左側に「お取引レポート」とあります。

また、cinchekの場合ですと、「取引所」→「設定」→「取引履歴」と進むと、下記のように表示され、月ごとにダウンロードして確認することができます。2017年4月以前の分についてはこのようにダウンロードすることができないと注意書きがあったため、4月以前から保有していた方は他の方法で履歴を確認する方法を考えなくてはなりません・・。

取引の履歴がありさえすれば、計算は後からでもできます。上記のようにダウンロードできるようなデータがない場合でも、取引の記録が必要になります。手書きでメモしておくしかないケースも多々あるかと思います。

ですから、仮想通貨の取引をした際にメモをとる、お取引レポートを保存しておくなど、できることはやっておいた方がいいです。

確定申告を無事に終えるまでの流れ

確定申告ってそもそも何だろう?という方もたくさんいらっしゃると思います。

確定申告は、1月〜12月までの1年間で区切り、翌年の3月15日までに確定申告書と各種添付書類を合わせて、お住まいの所轄税務署に提出します。

↓

↓

↓

還付額がある場合には後日指定の口座に振り込まれる

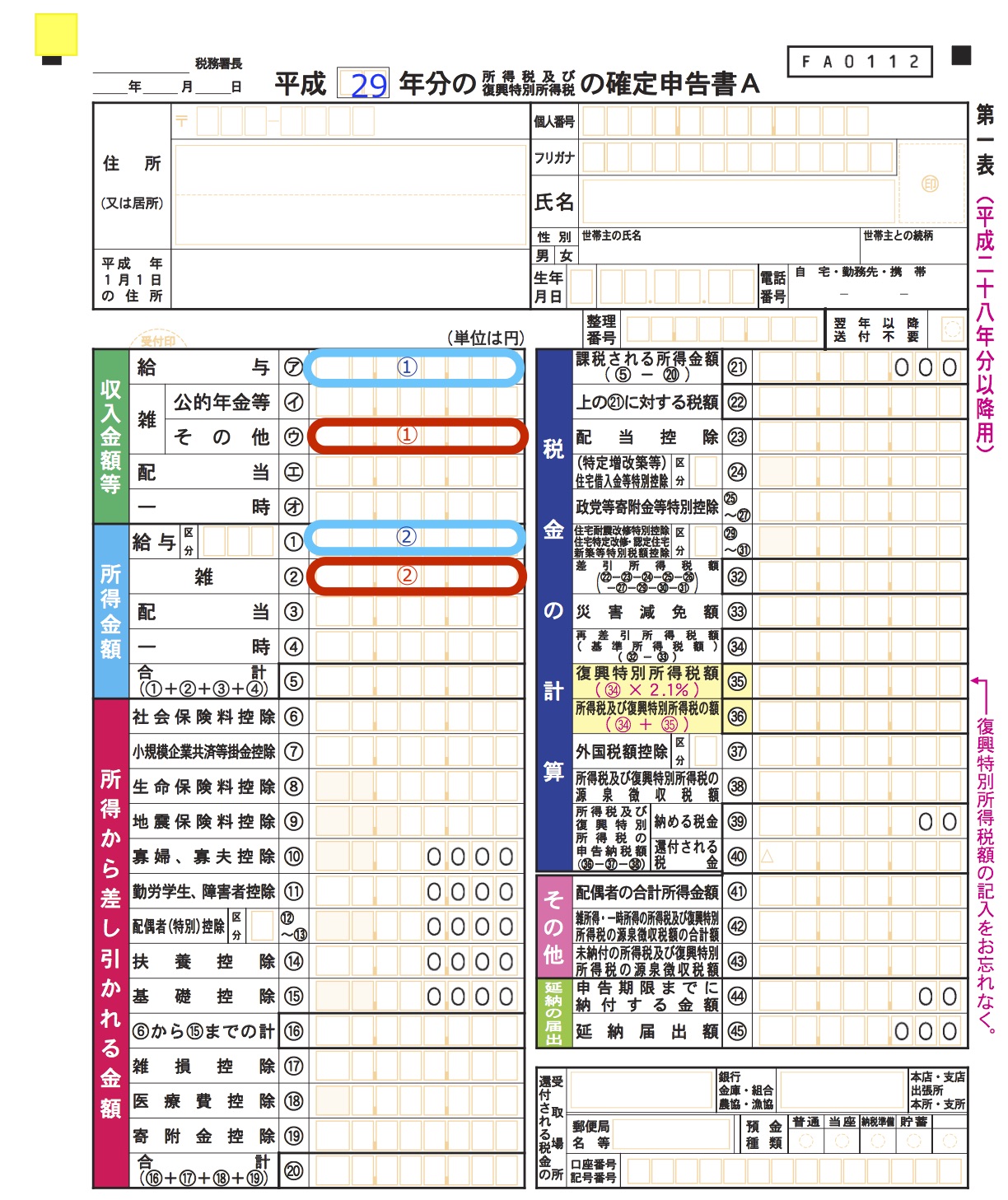

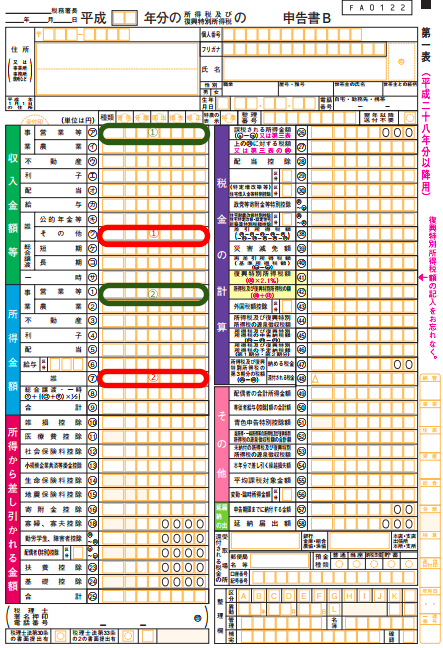

給与所得と仮想通貨の確定申告

<お給料と仮想通貨の利益を申告する場合>

・確定申告書A

・源泉徴収票

・所得控除関係書類(保険料控除証明など)

・医療費控除、寄附金控除、住宅ローン控除などの必要書類

・仮想通貨取引の明細(自分で作成、提出の義務なし)

・マイナンバーカード(なければ本人確認書類の写し)

上記は①②は給与所得の源泉徴収票から転記する箇所です。

①②は仮想通貨の①収入と②所得を記載します。

上記の【15.移動平均法と総平均法の計算の方法】でいう、取引額(売却価額・商品価額・仮想通貨の時価)の合計額

110,000+155,000+600,000+450,000=1,315,000(移動平均法でも総平均法でも同じ数字となる)

②所得

上記の【15.移動平均法と総平均法の計算の方法】でいう、年間損益となります。

移動平均法の場合 248,333円

総平均法の場合 115,000円

事業所得と仮想通貨の確定申告

<個人事業主が事業所得(青色)と仮想通貨の利益を申告する場合>

・確定申告書B

・青色申告決算書

・所得控除関係書類(保険料控除証明など)

・医療費控除、寄附金控除、住宅ローン控除などの必要書類

・仮想通貨取引の明細(自分で作成、提出の義務なし)

・マイナンバーカード(なければ本人確認書類の写し)

上記は①②は青色申告決算書から転記する箇所です。

①②は仮想通貨の①収入と②所得を記載します。

上記の【15.移動平均法と総平均法の計算の方法】でいう、取引額(売却価額・商品価額・仮想通貨の時価)の合計額

110,000+155,000+600,000+450,000=1,315,000(移動平均法でも総平均法でも同じ数字となる)

②所得

上記の【15.移動平均法と総平均法の計算の方法】でいう、年間損益となります。

移動平均法の場合 248,333円

総平均法の場合 115,000円

仮想通貨の取引のうち、申告書に記載するのは収入と所得のみ

ここまでみてきた通り、仮想通貨の取引を確定申告する際に必要となる数値は、収入金額と所得(利益)のみです。

細かな取得金額の単価や、売却なのか商品購入なのか他の通貨との交換なのか、といったところは全てそれぞれが手元で記録し、その記録を根拠に確定申告をすることになるわけです。

ですから、わかりやすく記録しておけば、仮想通貨の確定申告は難しくありません。

というか、わかりやすく記録しておくこと自体が難しいのですが・・・・笑

今後は、おそらく取引所などがわかりやすくて使いやすい、便利なツールを提供してくれるようになるような気がします。

ひとまず今年の確定申告は、計算が大変ですが、落ち着いて記録を一つ一つ計算してみるのが良いと思います!

それではまた!

.

税理士としてはまだまだ若手です。

お笑い大好き、やんちゃでマイウェイをゆく息子と男勝りで世話好きな娘がいます。子煩悩な夫と4人家族です。 学生時代から大好きだった街、吉祥寺に事務所を構えています。