開業届は郵送で提出できる?書類の提出方法や注意点、書き方を解説

税理士としてはまだまだ若手です。

お笑い大好き、やんちゃでマイウェイをゆく息子と男勝りで世話好きな娘がいます。子煩悩な夫と4人家族です。 学生時代から大好きだった街、吉祥寺に事務所を構えています。

開業届は郵送で提出可能

個人で事業をスタートする際、税務署に開業届を出す必要があります。

「でも、忙しくて出しに行く時間がない」

「税務署が遠くてわざわざ行くのが面倒」

このように思っている方も多いのではないでしょうか。

そんな方におすすめなのが、郵送での提出です。

この記事では、開業届を郵送で提出する際の必要書類や注意点、開業届の書き方などを中心に解説します。郵送で開業届を出したい方は、参考にしてみてください。

郵送で提出する際の必要書類一覧

まずは、郵送で提出する際の必要書類等について解説します。

提出する書類等は以下の通りです。

- 提出用の開業届

- 控用の開業届

- マイナンバーカードのコピー(または身分証明書のコピー)

- 返信用封筒と切手

- 青色申告承認申請書など、開業届以外の書類は後段で説明

一つずつ見ていきましょう。

提出用の開業届

何よりも大事なのは提出用の開業届です。税務署で原紙を直接もらうか、国税局のホームページから「個人事業の開業・廃業等届出書(提出用・控用)」という様式をダウンロードしましょう。

国税庁HP:[手続名]個人事業の開業届出・廃業届出等手続|国税庁 (nta.go.jp)

開業届の書き方については後ほど解説します。

控用の開業届

提出用だけでなく、控用の開業届も必要です。税務署に提出し、押印してもらった上で返送してもらいます。控用の開業届は、事業に関わる銀行口座の開設や、クレジットカードの発行を申請する際に提出を求められる場合があります。そのため、大切に保管しておきましょう。

なお、開業届にはマイナンバー記入欄がありますが、控用には記入しない方が無難です。というのも、控用の届け出は上記のように外部に提出することがあるので、個人情報であるマイナンバーを書くのはリスクがあるからです。

マイナンバーカードのコピー

本人確認のため、マイナンバーカードのコピーも必要です。マイナンバーカードがない場合は、マイナンバーを確認できる書類として通知カードもしくは住民票の写し(住民票記載事項証明書)などのうち1つと、マイナンバーの持ち主であることを証明する書類として運転免許証かパスポート、保険証の写しなどのうち1つを添付しなければなりません。

返信用封筒と切手

開業届の控えを返送してもらうため、返信用封筒と切手も同封します。封筒の大きさには特に指定はありませんが、返送先の住所(自宅や事業所など)は必ず記載し、切手は貼付しておきましょう。

青色申告承認申請書など

開業届と一緒に、青色申告承認申請書なども送付しておくと良いでしょう。青色申告承認申請書などについては後ほど解説します。

開業届はどこに、いつまでに提出すればいい?

開業届の提出先は、事業主の居住地を管轄する税務署です。個人事業主の場合、自宅とは別に店舗や事業所を構えることも多いと思いますが、基本的には自宅の住所を管轄する税務署に提出しましょう。

管轄の税務署を知りたい場合は、国税庁ホームページの税務署検索機能を利用してみましょう。郵便番号・住所からはもちろん、地図や全国の国税局の一覧からも検索できます。該当の税務署名をクリックすると、所在地や交通アクセスなどが表示されるので、非常に便利です。

国税庁HP:税務署の所在地などを知りたい方|国税庁 (nta.go.jp)

開業届の提出期限は開業日から1か月以内です。郵送の場合、発送した日が税務署の受領日となります。発送日が期限内なら、税務署に届いた日が期限を過ぎていても問題ないということです。

ただし、実際には、期限を過ぎて開業届を提出しても特に罰則はありません。というのも、個人事業の開業日は客観的に決められないからです。開業日をいつにするかは、現実には事業主側の裁量に任されている部分があるので、それに伴って提出期限も厳密には設定できないということです。

とはいえ、開業届を提出しないと青色申告ができないので、節税効果が少なくなってしまいます。また、事業に関わる融資などを受ける際、開業届の控えが必要なこともあります。

こうしたデメリットを考慮すると、期限内に提出した方が無難でしょう。

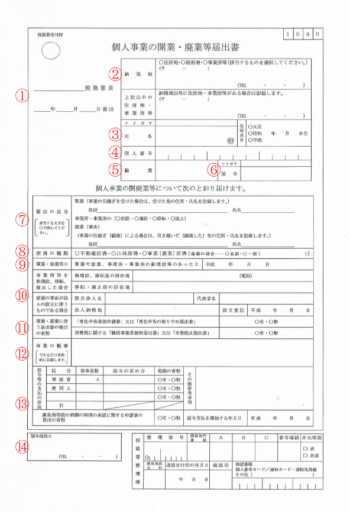

開業届の書き方

以下では開業届の書き方について、画像を参考に記入欄ごとに解説していきます。

①提出先および税務署名・提出日

提出先の(自宅または事務所の住所を管轄する)税務署と、提出する年月日を記入します。

②納税地および上記以外の住所地・事業所等

「納税地」欄の住所地・居所地・事業所等から一つを選び、チェックマークを付けます。基本的には生活の拠点となる自宅である「住所地」を選び、住所と電話番号を記入しましょう。

自宅とは別に事業所があり、そちらを納税地にしたい場合は、「事業所」を選んでも構いません。

また、納税地以外に住所地や事業所などがある場合は、「上記以外の住所地・事業所等」欄に所在地・電話番号を記入します。自宅以外に事業所などがなければ記入する必要はありません。

③氏名・生年月日

氏名(フルネーム)と生年月日を記入します。フリガナも忘れないようにしましょう。印鑑は任意です。不正等に巻き込まれるのを防ぐため、押印する方が安心かとおもいます。

④個人番号

マイナンバーカードに記載されている個人番号(マイナンバー)を記入します。

⑤職業

職業の書き方に厳密なルールはありません。税務署の職員が客観的にイメージできる職業名を記入しましょう。ただし、業種によって個人事業税の税率が変わる場合があります。詳しくは各都道府県のホームページで確認しましょう。

⑥屋号

店舗などを営む場合は店の名前を記入します。屋号がなければ記入する必要はありません。

⑦届け出の区分

新たに事業を始めるのなら「開業」を〇で囲みます。それ以外は空欄で構いません。事業を引き継いだ場合のみ、住所・氏名欄も記入します。

⑧所得の種類

不動産による所得と山林による所得以外は「事業所得」にチェックを入れます。

⑨開業・廃業等日

開業日をいつにするかについて厳密な決まりはありませんが、基本的には事業を開始した日にちを記入しましょう。なお、青色申告の申請は開業から2か月以内と決められているので、申請する場合は開業日が2か月以上前にならないよう注意しましょう。

⑩事業所等を新増設、移転、廃止した場合および廃業の事由が法人の設立に伴うものである場合

新規開業の場合は空欄のままにしておきます。

⑪開業・廃業に伴う届出書の提出の有無

開業届と一緒に青色申告や消費税に関する書類を提出する場合は、それぞれにチェックを入れます(青色申告関連の書類などについては後ほど解説します)。

⑫事業の概要

職業欄に記入した仕事の内容をより具体的に記入します。例えば「飲食業」としてバーを営んでいるのであれば、「アルコール類および軽食の提供」のような書き方になるでしょう。一文程度の説明で特に問題ありません。

⑬給与等の支払の状況、源泉所得税の納期の特例の承認に関する申請書の提出の有無および給与支払を開始する年月日

従業員を雇っている場合に記入する欄です。専従者や使用人の人数、給与の定め方(月給、月給+ボーナスなど)を記入し、税額の有無にチェックを入れます。基本的に給与を支払う場合は源泉徴収をするので、「有」にチェックすることになります。

また、源泉所得税の納期の特例の承認に関する申請書の提出の有無にもチェックを入れ、給与支払を開始する年月日も記入しましょう。すでに給与を支払っている場合は、その日付を記入します。

⑭関与税理士

税理士に業務を委託している場合は、税理士の情報を記入します。

開業届と一緒に提出したい書類

開業届のほかに、あわせて提出したい書類がいくつかあります。事業の内容や規模などによって必要なものが変わりますが、主な書類は以下の通りです。

- 青色申告承認申請書

- 青色事業専従者給与に関する届出書

- 源泉所得税の納期の特例の承認に関する申請書

- 給与支払事務所等の開設・移転・廃止の届出

それぞれについて解説していきます。

青色申告承認申請書

個人事業主は毎年確定申告を行い、収支を報告しなければなりません。その際、節税のために青色申告で行うのがおすすめです。そのためには、開業から2か月以内に青色申告承認申請書を提出する必要があります。開業届と同じタイミングで提出しておけば問題ないでしょう。

青色申告承認申請書の様式は国税庁のホームページにあるので、ダウンロードして提出しましょう。

国税庁HP:[手続名]所得税の青色申告承認申請手続|国税庁 (nta.go.jp)

青色事業専従者給与に関する届出書

事業者が家族に対して支払った給与を経費として計上するには、青色事業専従者給与に関する届出書を提出する必要があります。家族に事業を手伝ってもらっているなら、ぜひ提出しておきましょう。

なお、この届出書も提出期限は開業から2か月以内です。

国税庁HP:[手続名]青色事業専従者給与に関する届出手続|国税庁 (nta.go.jp)

源泉所得税の納期の特例の承認に関する申請書

給与を支払う従業員が9名以下の場合、源泉徴収税を年2回にまとめて納付できます。そのために提出が必要なのが、源泉所得税の納期の特例の承認に関する申請書です。

こちらの書類は提出期限に定めはなく、原則として、提出した日の翌月に支払う給与等から適用されます。

国税庁HP: [手続名]源泉所得税の納期の特例の承認に関する申請|国税庁 (nta.go.jp)

給与支払事務所等の開設・移転・廃止の届出

従業員を雇って給与を支払う場合、給与支払事務所等の開設・移転・廃止の届出を提出する必要があります。こちらの提出期限は事業所開設から1か月以内です。そのため、開業届と同時に出した方が良いでしょう。

国税庁HP: [手続名]給与支払事務所等の開設・移転・廃止の届出|国税庁 (nta.go.jp)

開業届を郵送で提出するときの注意点

郵送で開業届を提出する場合は、書類に不足や不備があると再提出を求められてしまいます。二度手間にならないために、郵送前に中身をしっかりチェックしておきましょう。

主な注意点は以下の通りです。これまで解説した内容もありますが、改めて書き出しておきます。

- 開業届の記載内容に間違いはないか

- 提出用と控用の2部が入っているか

- 控用にはマイナンバーは記入していないか

- 切手を貼付した返信用の封筒を入れているか(返信用封筒には返送先の住所を記入しているか)

- マイナンバーカードのコピーは入れているか(ない場合は身分証明書などのコピーを入れているか)

- 青色申告承認申請書などは入っているか

以上を確認した上で郵送しましょう。

開業届は都道府県にも提出した方がベター

開業届は税務署だけでなく、都道府県(県税事務所など)にも提出しておきましょう。なぜなら、業種や所得額によっては、個人事業税を都道府県に納める可能性があるからです。

届け出の様式は各都道府県のHPに載っているので、そちらをダウンロードして提出します。または、都道府県の税事務所などに行けば様式をもらえます。

ただし、都道府県には開業届を提出しなくても大きな問題にはなりません。なぜなら、個人事業税が発生する場合は都道府県側が課税してくるからです。都道府県は税務署に提出された確定申告書のデータから事業所得を把握しているので、開業届が出されていなくても課税できるというわけです。個人事業税がかかるか判断に迷う場合は、手紙などで事業について尋ねてくる可能性もあるので、その際は正確に答えましょう。

ただ、大きな問題にならないとはいえ、都道府県は開業届の提出を条例で定めているので、提出した方がベターです。提出期限は都道府県によって異なりますが、おおむね開業日から数週間~1か月ほどです。

税務署に直接提出するのもOK

ここまで開業届を郵送で提出する方法について解説しましたが、もちろん直接税務署に提出、あるいは電子申告するのもOKです。

郵送の場合、不備があると再提出しなければならず、手間や時間がかかる可能性があります。しかし、直接提出すればその場で不備がないか確認してくれるので、楽と言えば楽です。時間に余裕がある場合や、自宅の近くに管轄の税務署がある場合は、直接提出しても良いでしょう。

また、税務署に設置されている時間外収受箱に投函するのもありです。税務署の窓口は、基本的に平日の昼間(8:30~17:00)しか開いていませんが、時間外収受箱ならそれ以外の時間帯でも提出できます。平日の日中に時間が作れない場合は、こちらを利用するのも良いでしょう。

時間がない・税務署まで遠い場合は郵送が便利

この記事では、開業届を郵送で提出する方法や注意点、書き方などについて解説してきました。

まとめると以下のようになります。

- 郵送する際には、控えやマイナンバーカードの写し、返信用封筒などを同封する

- 青色申告承認申請書なども一緒に提出する

- 郵送先は管轄の税務署、期限は開業から1か月以内

- 都道府県にも開業届を出した方が良い

開業届は直接提出や電子申告もできますが、時間がない場合や管轄の税務署まで遠い場合は郵送の方が便利でしょう。書き方自体は難しくないので、早めに書いて提出しましょう!

こちらもよろしければご覧ください!

税理士としてはまだまだ若手です。

お笑い大好き、やんちゃでマイウェイをゆく息子と男勝りで世話好きな娘がいます。子煩悩な夫と4人家族です。 学生時代から大好きだった街、吉祥寺に事務所を構えています。