昨年から持ち越しの仮想通貨はどのように今年に引き継ぐ?税金計算で必要になる金額はどの数字?

税理士としてはまだまだ若手です。

お笑い大好き、やんちゃでマイウェイをゆく息子と男勝りで世話好きな娘がいます。子煩悩な夫と4人家族です。 学生時代から大好きだった街、吉祥寺に事務所を構えています。

確定申告で仮想通貨の申告をされた方は、まだ手元に仮想通貨が残っている場合も多いです。

今年に入ってから売買をした、あるいはまだ動かしていないけど売買するかもしれないという方、

すでに計算方法も忘れていて、今年の損益はどうやって計算するのか不安になり、ご質問を受けることがあります。

[speech_bubble type=”drop” subtype=”L1″ icon=”S_IMG_0500.jpg” name=”うばとしこ”] 算出するときに悩んだのは、取得価額の確定でしたよね!?[/speech_bubble]

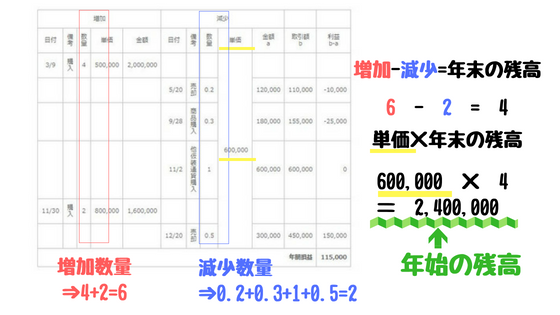

上記の記事で取得価額について詳しく説明をしましたが、その際に使用した表に基づいて今回も説明していきます。

総平均法で計算した通貨の年末の残高=年始の保有残高

去年売買等があり、その損益について申告をされた方のうち、「総平均法」で計算をした場合です。

まずは、去年の申告時の記録を遡って、「増加した数量」「減少した数量」「単価」を確認します。

そして、昨年末に残っているはずの通貨の数量残高を、単価に乗じます。

まさに、その金額が今年の初めに保有している残高となります。

よって、今年の損益で総平均法の計算をする際には、1月1日に新たに240万円で取得したと考えるとわかりやすいと思います。

移動平均法で計算した通貨の年末の残高=年始の保有残高

去年売買等があり、その損益について申告をされた方のうち、「移動平均法」で計算をした場合です。

まずは、上記同様、去年の申告時の記録を遡って、「増加した数量」「減少した数量」「単価」を確認します。

こちらも昨年末に残っているはずの通貨の数量残高を、単価に乗じます。

そしてその金額が今年の初めに保有している残高となります。

よって、今年の損益で移動平均法の計算をする際には、1月1日の取得が単価633,334円と考えるとシンプルです。

今まで手放したことがない通貨について

購入してからずっと保有しているだけで、手放したことがない通貨については、購入してからのその都度の単価と数量の記録を引き続き保管しておくことが必要となります。

いずれ売却などで手放したとき、総平均法か移動平均法の計算方法を選択することができます。

一度選択した計算方法を引き継いでいく

総平均法、移動平均法のいずれかの方法で取得価額を計算するわけですが、一度選択した方法を、継続して使っていくことになります。

そして、これは通貨の種類ごとに選択を分けることが可能です。

まとめ

仮想通貨をとりまく環境が大きく変化していますが、今年もまた、確定申告では実態を把握していかなければならなくなります。

売買等で損益を確定させたとき、課税対象になる金額がいくらくらいなのか、目安がわからなければ判断も鈍ります。

去年からの繰り越しの金額を忘れがちですので、いまのうちに再度見直しておかれるといいのかな、とおもいます。

では、また!

.

税理士としてはまだまだ若手です。

お笑い大好き、やんちゃでマイウェイをゆく息子と男勝りで世話好きな娘がいます。子煩悩な夫と4人家族です。 学生時代から大好きだった街、吉祥寺に事務所を構えています。