売上の請求額から差し引かれている源泉所得税は確定申告の際にどうすれば取り戻せるのでしょうか?

税理士としてはまだまだ若手です。

お笑い大好き、やんちゃでマイウェイをゆく息子と男勝りで世話好きな娘がいます。子煩悩な夫と4人家族です。 学生時代から大好きだった街、吉祥寺に事務所を構えています。

こんにちは!税理士のうばとしこです。

月初は、少し遅めの家族冬休みをいただいておりました。

親子での旅行はまさに珍道中。下準備の甘さが露呈して、笑っちゃうほど想定外な旅行となりました。

幼い子どもを連れての遠出を、なめていたとしかいいようがありません。笑

でも、いい思い出になりましたし、写真をみるかぎりみんな楽しそうなので、結果オーライです。

今日もいただいた質問にお答えしていきます。

個人でプログラマーをしています。複数の会社から収入があり、給与で受け取っている会社からの収入と、外注扱いで売上金額から源泉所得税を差し引いた金額を受け取っている会社からの収入があります。確定申告で差し引かれた源泉所得税を取り戻せると聞いたのですが、どうすればできるのかがよくわかりません。会計ソフトでは、差し引かれた源泉所得税を事業主勘定で処理をしているためか、確定申告書をソフトから出力したら何となくそれっぽい数字になったので不思議です。ただ、確認の方法がわからず、このままで大丈夫なのか不安です。

まずは所得の内訳書を作成してみてください。すると、どの得意先からどれくらいの収入があり、いくらの源泉所得税を引かれているのかが明確になります。その所得が給与所得なのか、事業所得なのかもすっきり整理することができるので作成することをオススメしています。その上で年間の源泉所得税額を集計し、その金額を納付するべき所得税及び復興特別所得税の金額から差し引くことになります。納付するべき所得税及び復興特別所得税の額よりも源泉されている金額の方が多ければ還付されることになります。

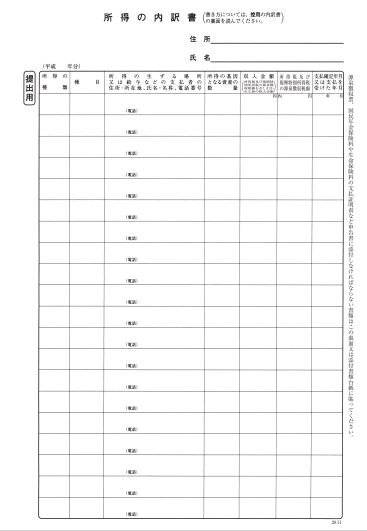

所得の内訳書とは?

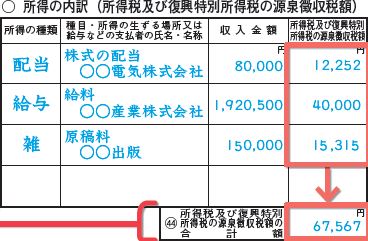

確定申告書の第二表に、こんなコーナーがあります。

このように、様々な所得の種類(上記だと配当・給与・雑)を一覧表にまとめて内訳を表示するコーナーです。

ですが、ここだと複数の収入先がある場合に書ききれず、まとまりが悪くなってしまうため、所得の内訳書の作成をすることをおすすめします。そして、第二表の上記コーナーには、「別紙に記載」などとして、合計額だけを記載します。

売上先から交付された支払調書と金額が合っているか

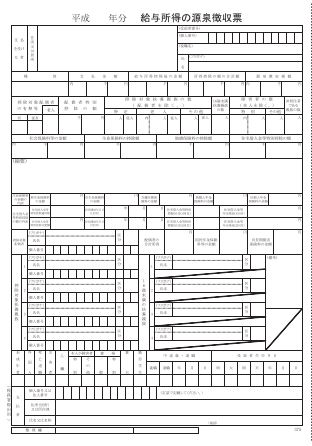

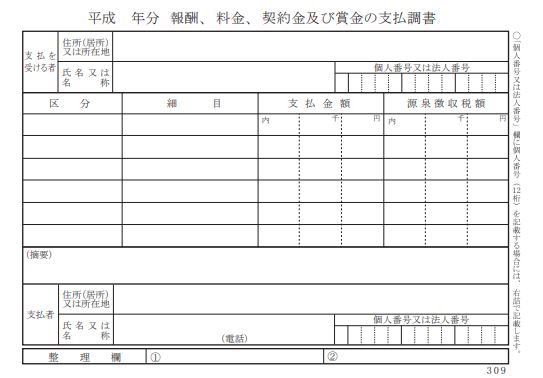

給与所得の場合には給与所得の源泉徴収票、外注扱いで源泉徴収されている場合には支払調書を受け取っていませんか?

もし受け取っていなければ、先方に発行を依頼してみて下さい。

こちらが給与の場合。

こちらが外注費の場合です。

上記に金額が記載されているはずなので、一年間の入金額を集計して、源泉徴収されている金額がいくらなのか、入金になっている金額が正しいのかを確認することができます。

消費税に関して、税込で表示されていたり税抜きで表示されていたりしますので、金額が合わなかったら税込の金額に計算し直す必要がある場合もあります。

源泉徴収されている1年分の合計金額は、前払いしている税金の合計額!

源泉徴収されているということは、まだ一年間の税額が確定していないにもかかわらず、税金を前払いしているようなイメージです。

だから、確定申告では前払いした分を差し引いて考えることになるため、「取り戻す」という表現がでてくるのですね。

年間の所得税を計算しなおして、その金額から源泉徴収分をざっと差し引く

では、どうやってその分を差し引くのか。

年間の源泉徴収税額の合計額を記載する欄がこちらです。

この44番に記載することによって、一年間差し引かれ続けた源泉所得税を、納めるべき税額から差し引くことができます。

ちなみに、ここに記載する金額が、最初に説明した所得の内訳書で集計した源泉徴収税額の合計額と一致することになります。

まとめ

収入先が複数ある場合は、源泉税額の集計がややこしくなってきます。

その都度、入金額をチェックしていかないと、差し引かれている金額が源泉所得税なのか、あるいは振込手数料なのか、あるいは振り込まれている金額自体が間違っているのかなど、ごちゃごちゃになってわかりにくくなります。

時間が経つと、得意先にも問い合わせしづらくなりますし。

よって、確定申告で所得の内訳書がぱっと作れるよう、普段から得意先毎の金額の確認をしておくことをおすすめします!

それでは、また!

税理士としてはまだまだ若手です。

お笑い大好き、やんちゃでマイウェイをゆく息子と男勝りで世話好きな娘がいます。子煩悩な夫と4人家族です。 学生時代から大好きだった街、吉祥寺に事務所を構えています。